投資をはじめよう ~ 第4回:投資成績はアセットアロケーションで決まる ~

さて、いよいよ金融商品を選ぶわけなのですが、ここまでくれば、あとは投資方法で検討した内容をを実現できる金融商品を選べばよいですね。

長期投資を行うことや毎月積立で投資することは具体的にイメージできると思います。

投資をはじめてされる方がイメージしずらいのが世界経済全体に分散投資することでしょう。

インデックス投資信託

それでは、世界経済全体に分散投資する方法についてお話しします。

例えば、世界の全ての企業の株式や債権を保有していることを想像してみてください。

その場合、各企業の株式の配当や債券の金利を受け取ることができます。また、株価の上昇で資産価値が増えていくことが想像できますね。

ですが、このように全ての企業の株式や債券を保有するためには、非常に大きな資金が必要でとても個人で行うことができません。

しかし、このような投資を行いたい場合にピッタリの金融商品があります。

それが、投資信託とよばれるものです。

そして投資信託の中でも日経平均株価やTOPIXなどといった株価指数に連動するように設計されたものをインデックス投資信託といいます。

インデックス投資信託とは、日経平均株価やTOPIXなどといった指数に連動するように設計された金融商品です。

もう少し具体的に言うと、例えばTOPIXに連動したインデックス投資信託を購入すると、TOPIXを構成する東証1部上場の企業すべての株式を少しずつ購入した場合と同じ効果が得られます。

インデックス投資信託には日本の日経平均株価、TOPIXだけでなく、アメリカの代表的な株価指数であるS&P500、先進国全体の株価指数であるMSCIコクサイインデックスなど多数取り揃えられています。

インデックス投資信託については別の機会にもう少し詳しくお話ししますが、このインデックス投資信託を購入することで世界全体にまんべんなく分散投資を行うことができるのです。

アセットアロケーション(資産配分)とは

インデックス投資信託を利用すれば世界経済全体に分散投資できることはわかりました。

では、具体的にどの投資信託を毎月いくら積立てればよいのでしょうか。

それにはまず、世界経済全体を以下の6つの資産クラスに分類することから始めます。

- 日本株式

- 日本債権

- 先進国株式

- 先進国債権

- 新興国株式

- 新興国債権

この6つについては、それぞれ各指標に連動するインデックス投資信託が用意されています。

あとは、これら6つの資産クラスをどのような配分で資産として保有していくかを決めていく必要があります。

因みにこの資産クラスの配分のことをアセットアロケーション(資産 = アセット、配分 = アロケーション)といいます。

ここで重要なことは、

アセットアロケーションで将来の運用成績が決定する

ということです。

アセットアロケーションについて詳しく説明すると長くなってしまいますので別の機会としますが、次のような特徴があることを理解しておきましょう。

■地域(日本、先進国、新興国)を分散させることでリスクを抑えることができる

■株式と債権の両方に分散させることでリスクを抑えることができる

この特徴を正しく理解するためには「リスク」という言葉のもつ意味を理解する必要があります。

リスクとリターン

金融商品のリスクについて理解する場合、リターンとの関係性を含めて覚えることでより理解が深まります。

リスク

リスクというと投資した元本が減ってしまうことつまり損失をイメージされるかもしれません。

元本が減ることもリスクなのですが、金融商品の場合のリスクにはもっと広い意味があります。

それは、「不確実性」です。

投資より利益がでるのか損失がでるのかが確実にはわからないということなのです。

リスクがない金融商品の場合、銀行の定期預金をイメージするとわかりやすいです。

1年で金利1%の定期預金に100万円預けた場合、1年後に1万円ぴったり利益がでますよね。

5000円になったり、2万円になったりしませんよね。これがリスクがないということです。

「リスク」を「不確実性」以外の別の言葉で言い換えるなら、「ブレ幅」と捉えてもよいでしょう。

例えば、利回り5%でリスクが10%の金融商品の場合、-5%(5-10) ~ +15%(5+10)の幅があることになります。

リターン

リターンは収益を意味しますので、一般的に持たれるイメージと変わりませんので、比較的わかりやすいです。

例えば、年利回り5%なら100万円投資した場合、年間5万円がリターンとなる。といった感じです。

リターンとリスクの関係

リターンとリスクは比例する関係にあります。

つまり、高いリターンを得るためには高いリスクが伴います。

ここで重要なことは、

低いリスクで高いリターンがある商品は存在しない

といことを覚えておきましょう。

あやしい投資話には注意しましょう!

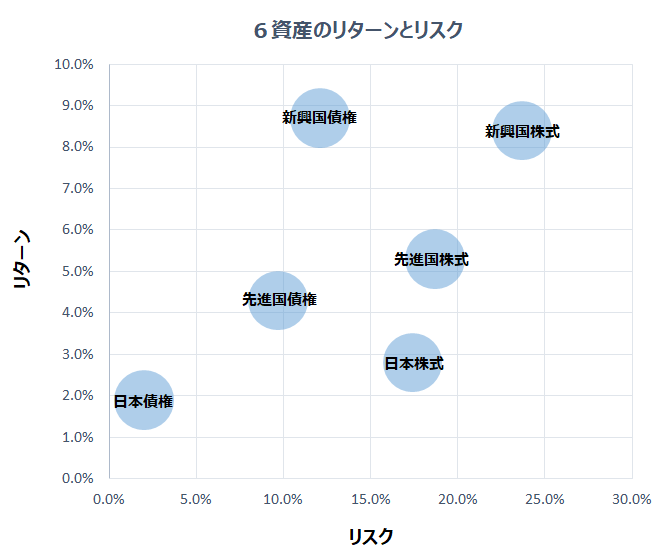

6つの資産のリスクとリターン

各資産クラスのリスクとリターンはおおよそこのような配置となっています。

このリスクとリターンは過去20年間の年利回りを平均したものです。

- 日本株式 (リターン:2.8% リスク:17.4%)

- 日本債権 (リターン:1.9% リスク:2.0%)

- 先進国株式(リターン:4.3% リスク:9.7%)

- 先進国債権(リターン:5.3% リスク:18.7%)

- 新興国株式(リターン:8.4% リスク:23.7%)

- 新興国債権(リターン:8.7% リスク:12.1%)

<特徴>

債権は株式に比べてリスクが低い

新興国はリターンが高い反面リスクも高い

リスク許容度でアセットアロケーションを決める

各資産クラスのリスクとリターンがわかれば、次に配分を決めていきます。

配分を決める際に重要なことは、リスク許容度です。

言い換えると、どの程度の価格の下落まで耐えられるかということです。

長期で見ると上昇することは理解していても日々価格が上下することが精神的苦痛になってしまうこともあります。

リスクを自分が耐えられる範囲内に抑えて投資を行うことが長期投資成功の秘訣です。

参考にアセットアロケーションのパターンをいくつかご紹介します。

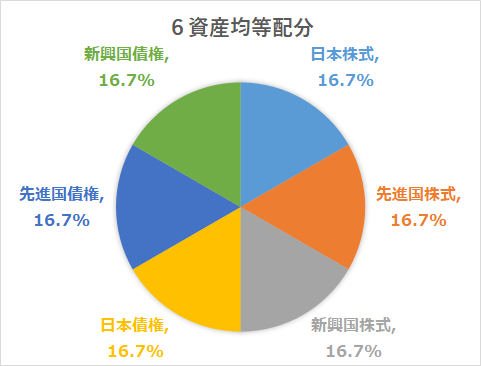

6資産均等配分

6つの資産クラスを同じ配分で運用した場合です。

リターン:5.8%

リスク:11.6%

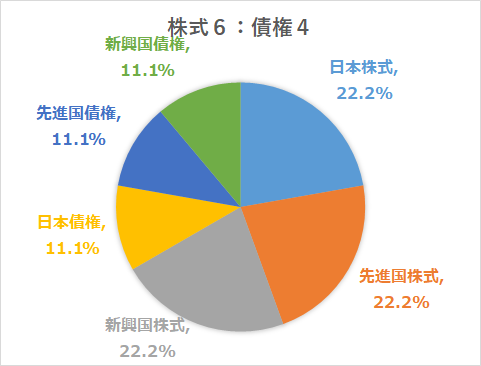

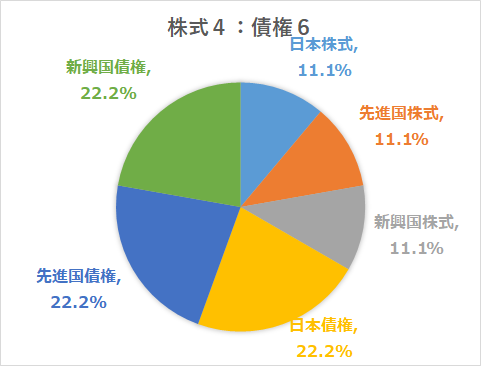

株式6:債権4

株式の配分を多くした場合です。

僅かですが、リターンとリスクが大きくなっています。

リターン:5.9%

リスク:13.7%

株式4:債権6

債権の配分を多くした場合です。

リスクが抑えられているのが特徴です。

リターン:5.7%

リスク:9.6%

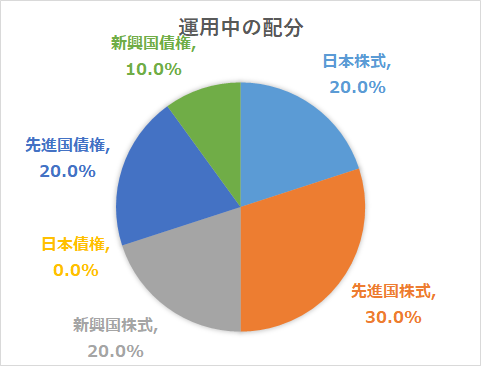

運用中の配分

現在、私が運用しているアセットアロケーションです。

株式と債券の比率は7:3で運用中です。

日本債権はマイナス金利の影響でほぼ利回り0のため除外しています。

リターン:6.0%

リスク:14.8%

次回は、証券会社のページでインデックス投資信託を購入してみましょう。