外貨建て変額保険をおすすめできない5つの理由

みなさん外貨建て変額保険という保険をご存知でしょうか?

もしかすると、ご存じない方も銀行から資産運用商品として勧められた方もおられるのではないでしょうか。

今回はそんな外貨建て変額保険について、自分の体験談を含めてお話ししたいと思います。

外貨建て変額保険ってどんな保険?

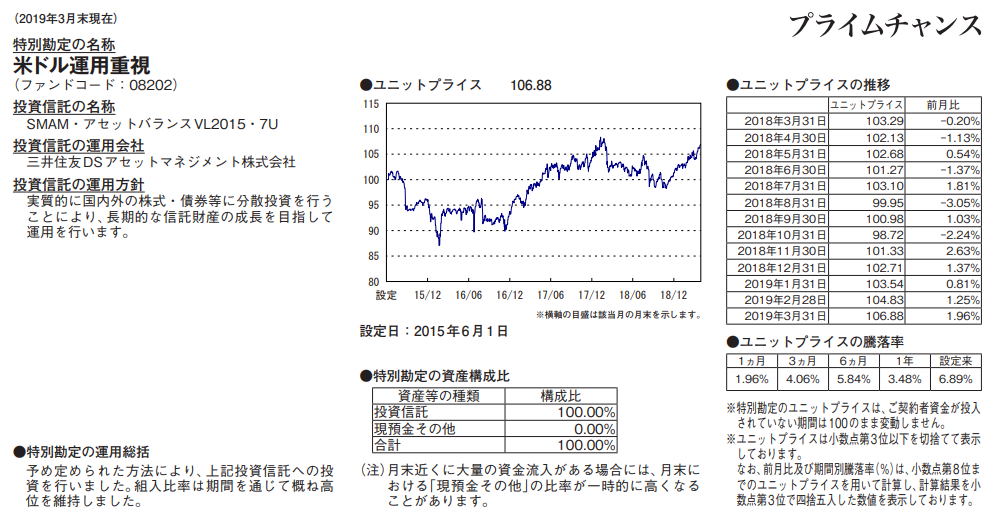

私が一時期加入していた(してしまっていた)プライムチャンスという保険を例に外貨建て変額保険について説明します。

外貨建て変額保険は色々と販売されていまして保険の名称は様々ですが、大体仕組みはどれも同じです。

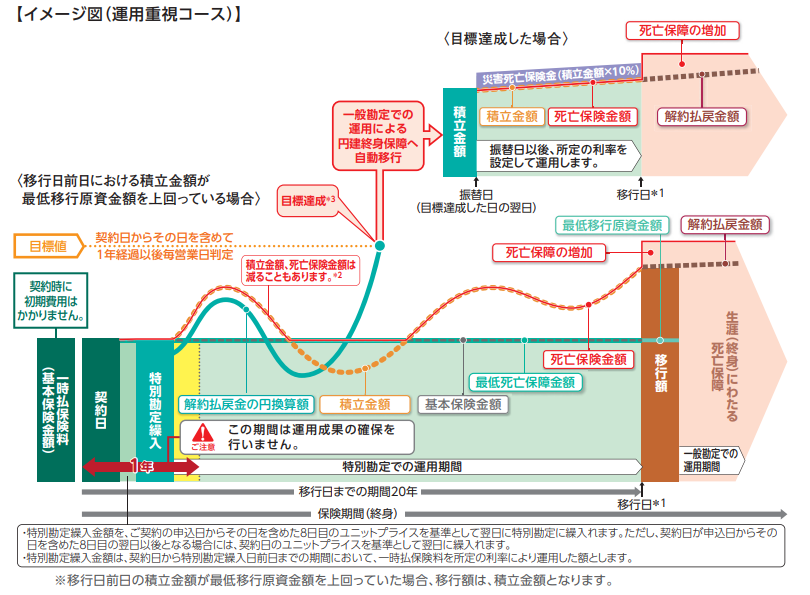

以下は、プライムチャンスという外貨建て変額保険のイメージです。

基本は終身の生命保険

生命保険ですので死亡した場合に保険金が支払われます。この点は一般的なイメージの生命保険と同じですね。

一般的な日本円建の生命保険との違いは、保険料を外貨(米ドルや豪ドル)で払い込んでいることと、死亡時に支払われる死亡保険金額が一定金額ではなく、運用状態や為替レートによって変動する点です。

運用がうまくいっていたり、為替が円安になっていた場合は支払われる死亡保険金が多くなる可能性もありますので、お得になる場合もあるかもしれません。

イメージ図にも書かれていますが、運用状態によっては払い込んだ保険料よりも支払われる死亡保険金が少なくなることもあります。

と、ここまでは生命保険としての顔をもっているのですが、、、、

資産運用商品として

この外貨建て変額保険は資産運用を行うための金融商品としても売り出されています。

仕組みとしては、こんな感じです。

まず、目標とする金額と運用期間を決めます。

例えば、100万円を20%UPの120万円にする。など

そして、保険料を一時払いもしくは分割して払い込みます。

その払い込んだ保険料の一部が特別勘定として運用を行う対象の資金となります。

まず、この「特別勘定」という部分が素人には理解できていないまま加入していました。

払い込んだ保険料が全額運用対象となっていると思っていましたが、よくよく考えればそんなわけはありません。

終身の生命保険としての役割もあるわけなのですから、そのための保険料も当然含まれているのですが、、、

そして、その特別勘定の運用結果や為替レートによって、目標金額の120万円を達成した場合、日本円で受け取ることができる。

といった流れで進みます。

パンフレットのシミュレーションでは約2年で120%を達成するように見えました。

あくまでシミュレーションなので、

「ここまで順調ではなくても2倍の4年ぐらいで達成するのかな~」

「その場合は年率5%なので銀行の金利よりも魅力的だな~」

ぐらいに安易な気持ちで加入してしまいました。

しかし、実際にはシミュレーション通りにどころか、1年目、2年目は元本を15%ほど割り込んでいる状態でした。

そのころ、ちょうど金融商品について勉強をしており、考えれば考えるほど資産運用商品として加入するべきではなかったと後悔することになりました。

外貨建て変額保険をお勧めできない理由

生命保険ではなく資産運用商品として考えた場合に、おすすめできない点をまとめてみました。

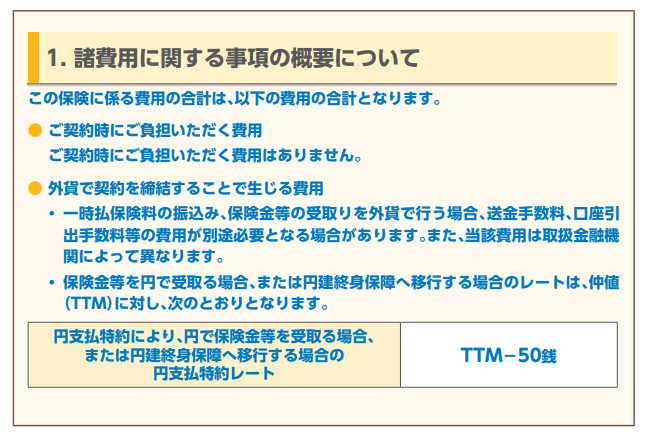

(1)為替手数料が高い

これはメガバンクを窓口に保険に加入していることが原因なのですが、為替レートがとにかく高いです。

上記のレートに記載されているTTMとはTTSとTTBの中間の値段です。

- TTS・・・日本円から外貨への変換レート

- TTB・・・外貨から日本円への変換レート

具体的な例で。

TTSが110円、TTBが108円、TTMが109円といった金額になります。

つまり、「TTM-50銭」とは108円50銭ということです。

因みに、通常はTTB(108円)のところを特別TTM-50銭(108円50銭)で変換しますよ!

というサービスの意味で、「円支払特約レート」という記載がされています。

実際に銀行員の方からそう説明されました(笑)

で、これが安いかどうかですが、、、

ネット銀行などで外貨預金する際の手数料は数銭といったレベルですので全く比較もになりません。

日本円から外貨で1円、外貨から日本円で50銭つまり1円50銭も銀行に搾取されてしまうのです。

1ドル110円として、1.3%マイナスから資産運用を開始していることになりますね。

(2)初期手数料が高い

パンプレットで記載されている箇所をさがすことができませんでしたが、この保険は加入時に初期手数料として5%の費用が必要です。

つまり、保険料が100万円の場合95万円から運用スタートとなります。

投資信託を購入されたことがない方にはピンと来ないかもしれませんが、最近はノーロードと呼ばれる初期手数料が無料の投資信託が主流です。

今の時代に5%もかかるとは驚きの一言です。

無知な人をターゲットにしているのがこの手数料だけからもわかります。

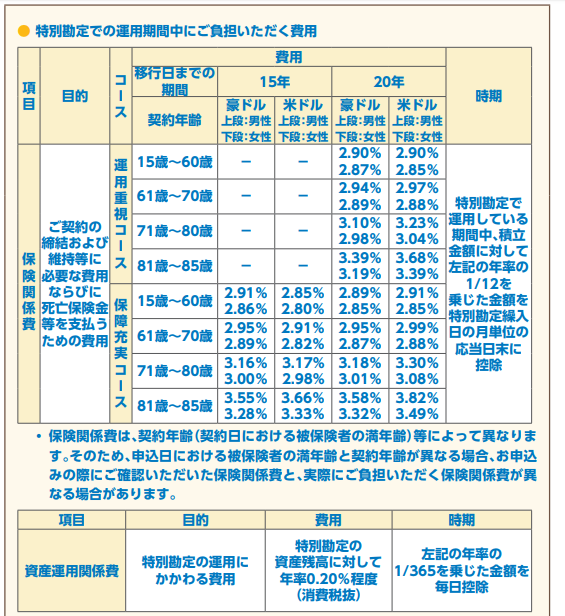

(3)運用中の費用が高い

5つある理由の中で一番問題なのがこの運用に必要な費用です。

投資信託を購入したことがある方は、信託報酬手数料のことだと思ってください。

信託報酬手数料が3%前後の投資信託ですが、実態はバランスファンドです。

こんな信託報酬手数料の高いバランスファンドは見たことないです(笑)

SBI証券のページで検索しましたが、安いものだと0.15%です。約20倍ですね。

この商品の手数料がいかに高いかがわかっていただけたかと思います。

この3%前後という手数料ですが、運用資金に対して毎年必要な費用となりますので、100万円の場合は毎年3万円ずつ減っていくことになります。

つまり、運用による成果が3%未満の場合、毎年減り続けることになるのです。

因みにインデックス投資信託を利用して世界全体に分散投資した場合に得られる効果が約5%と言われていますので、この3%の手数料がいかに高いかがわかっていただけると思います。

一体どれだけ搾取すれば気が済むんだと思えてきます。

とりあえず、どんどん減ることはあっても、どんどん増えることはなさそうですよね。

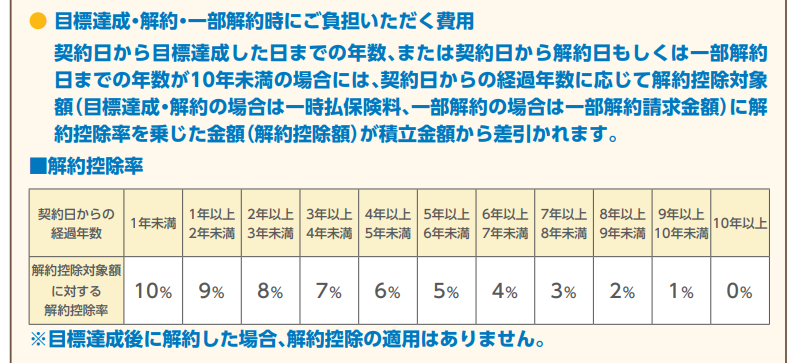

(4)解約時の控除率が高い

私が加入時には全く気付かなかった項目がこの解約時控除率です。

加入した後に色々と投資について真面目に勉強をしてから、外貨建変額終身保険で資産運用を行うことは賢い選択ではないと気づきまして、解約しようとしたのですが、、、(加入する前に勉強するべきでしたと反省!)

解約するために保険会社へ連絡し、「今解約するといくら戻ってくるのか?」と聞いてみると、払い込んだ保険料の80%ほどの額を聞かされました。

大体90%ぐらいは戻ってくると思っていたので、どういう計算なのかを聞いてみると「加入後1年未満の場合は、10%の解約控除率がかかります。」ということでした。

解約控除率が0%になるのは10年後ですので解約したいと思っていた私にとっては長いと感じました。

というように一度加入するとなかなかやめることのできないルールとなっていました。

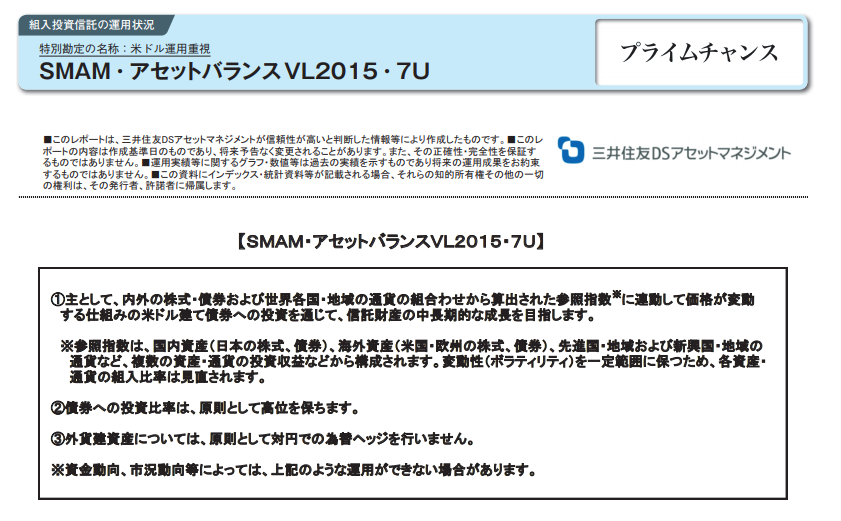

(5)どんな投資をしているのかがわからない

最後の理由は、この保険の運用が何に投資しているのかがわからないということです。

実績報告書などに記載されている投資方法については以下のような一文ぐらいしかわかりません。

実質的に国内外の株式・債券等に分散投資を行うことにより長期的な信託財産の成長を目指して運用を行います。

分散投資をしているとは書いてありますが、各資産の組み入れ比率は見直されるとあり、実際のところどんな配分で何に投資しているのかはわからないのです。

毎月の運用報告書にも資産の詳細な構成比率は記載されていませんので、保険の加入者には知ることができません。

このようにわかりづらくなっている原因は、この保険の投資先がバランスファンドであるためです。

よく投資初心者にバランスファンドを勧める方がおられますが、バラスファンドは「一度購入すると何もしなくてもよい」ということがメリットしてあげられるのですが、私は逆にデメリットであると考えています。

「何もしなくてよい」というよりも「何もできない」という表現が正しいです。

「何もできない」とは、自分の意志で配分を変更できないことやリバランスのタイミングも指定できないことを指しています。

最近はロボアドバイザーなどで全てお任せの資産運用がよく紹介されていますが、私は自分の大切な資産を運用するのであれば、自分の考えに基づいて計画し実行していく分散投資することで、金融に対する高い意識を保つことができると考えています。

外貨建て変額保険を銀行がすすめるの理由

外貨建変額終身保険を銀行がすすめる理由は単純です。

ノーリスクで確実に高い利益がでるからです。

最近の日本の銀行は本来の銀行業務である「融資を行い利ザヤで儲ける」ことをリスクがあるためやりたがりません。

リスクのない確実に儲かる手数料商売が主な仕事になっています。

その中でも利益が簡単に出せるのがこの外貨建変額終身保険なのです。

加入時の為替手数料や初期手数料はもちろんですが、一度加入してしまえば定期的に運用手数料を徴収することができるので、おいしい商売というわけです。

しかも銀行側のリスクは0ですから。

因みに、銀行員からの説明時に「銀行は手数料を取っていない」と説明されるかもしれまえんが、そんなことはありません。

「加入者から直接手数料を取っていない」というだけで、保険会社からバックしてもらう形で間接的に手数料を徴収しています。

そして、少し考えてみれば当然のことなのですが、間に仲介者が入れば当然手数料が高くなります。

直接投資信託を購入することに比べて、銀行と保険会社を中継して投資信託を購入しているのですから、色々費用が高くなって当然ですね。

まとめ

外貨建て変額保険が資産運用には適していないことはわかっていただけたかと思います。

今回の記事で、みなさんが銀行がすすめてくる商品は「銀行が儲かる商品だ」ということを知っていただけるだけも幸いです。

され、私のその後ですが、加入した外貨建て変額保険(プライムチャンス)は2年目に解約を行いました。

解約率が2年目でも9%という、かなりの減額となるのですが、

1.年間に3%超の運用費を払いづづけること

2.景気は上向きの状態にも拘わらず2年間の利回りはほぼ0%であったこと

この2点からこのまま保持していてもどんどん資産が減っていくことが、予想できたため解約することとしました。

最終的には投資額の85%で解約することになりましたが、スッキリとしました。

為替レートが円安になった時期を狙って解約したため、15%のマイナスで済んでよかったと考えています。

痛い思いをした保険商品でしたが、真剣に資産運用を勉強するきっかけとなったことは良い経験となりました。

皆さんは、素人相手に手数料商売を推し進める銀行の勧誘には気を付けてください。

メガバンクが個人向けの金融商品(投資信託、保険、外貨預金など)の販売ノルマが廃止されたといいうニュースもありましたが、気を付けておくことに越したことはありません。

最後に、はじめての方でもできる分散投資で資産形成を行う方法をご紹介して終わりにしたいと思います。

解約した保険料はこの方法で現在運用中です。